如今人人熟知的「DeFi Summer」,源头诞生于 2020 年的夏天,DeFi 爆炸式增长的开启了加密货币的新一轮牛市,在 DeFi 世界中流动性挖矿被众人所追捧,挖矿不再是实体矿机矿工所专属的名词 (挖矿-曾经属于现实生活中体力劳动矿工的专有名词,在加密世界变得如此特别)。

到了 2021 年 DeFi 挖矿也延伸出了各种各样的玩法(流动性挖矿、合成资产、固定利率产品、单币质押等),虽然参与的人众多,但很多人却不知道自己挖矿的收益是由什么产生。

电影王之王中有句台词:「听着,如果你半小时不找到桌上的鱼,那你就是那条鱼」。

挖矿有 「挖矿第三定律」 ,挖矿人需要清楚自己收益是从哪里来,不然自己的本金就是别人的 APY。DeFi 挖矿中务必去了解挖矿的 APY 由什么逻辑产出,要挖矿不要「被矿挖」。

重点

DeFi 挖矿中收益一般以 APY (Annual percentage yields 存款年收益率)计数,与之对应的是 APR (Annual percentage rates 名义年利率),两者区别在于是否有计算复利,APR 不计算复利。年收益率相同的情况下,APY 的每日实际收益相比 APR 会更低,通过复利可以使 APY 显示虚高。

当然也存在「所见非实」的情况,部分 DeFi 项目组不注意 APY 和 APR 的区别或「故意」APY 虚标,需要自己计算实际收益。

挖矿 APY 的产生主要有四种:

平台借贷利息产生收益

挖取平台币(矿币)产生收益

质押 TOKEN 获取平台铸币、赎回、交易等操作环节中产生的收益

机池(valut) APY 源自自动复投以及投资策略

挖矿 APY 产出一般有这四种,优秀的项目能够把策略结合,能达到一个可持续性的产出。

蓝筹 DeFi 稳定 APY 的秘密是什么? 下面我们介绍一下各类具有代表性的挖矿平台,并对他们的挖矿逻辑进行分析。

土耳其检察官考虑对加密交易所Thodex创始人和高管判处终身监禁:4月1日消息,土耳其一名检察官正在寻求对加密货币交易所Thodex的创始人和高管判处终身监禁。土耳其检察官要求对21名被告每人判处最高40,564年的刑期。此外,它还对留在国外的首席执行官发出逮捕令。此前2021年4月份消息,土耳其加密交易所Thodex被诉盗窃数亿美元,其首席执行官失踪。(彭博社)[2022/4/1 14:31:15]

AAVE 是一款使用者众多的以太坊借贷 dapp,存款人向市场提供流动性赚取收益,根据不同 token 产生的 APY 也不同。收益由借款人提供,资金使用率越高 APY 越高。目前稳定币 APY2-3%。现阶段大部分的借贷平台都使用此类机制,平台赚取存借款 APY 之间的差价和借贷清算费用。AAVE 出现时间较早,经过黑客考验后仍然正常运营,存在风险较小,但收益也低。

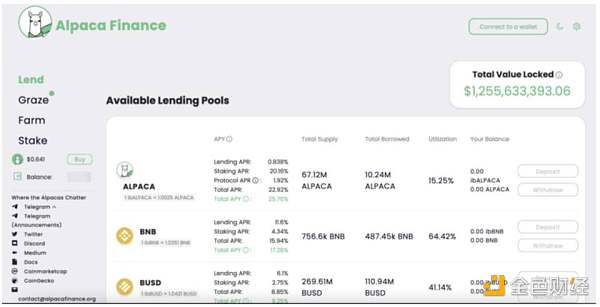

ALPACA 挖矿需要存入平台指定的 TOKEN,铸造 ALPACA 平台铸造的包装 TOKEN (简称 A 包装 TOKEN),获取借贷产生的利息收益。同时还可以将 A 包装 TOKEN 质押挖取 ALPACA (平台币),获得额外的 APY 收益。目前羊驼稳定币 APY10% 左右(借贷提供 5-6% 加上 APLACA 平台的币的产出)。

羊驼挖矿通过本身平台的内循环(杠杆挖矿的借款方和存款方)和平台币的价值使 APY 上升。

存在风险:1. 流动性提供者可能会因为资金使用率过高而无法取出存款(但资金使用率过高时,存款 APY 也会很高)。2. 羊驼用户杠杆挖矿爆仓甚至穿仓时,平台需要面临赔付。一旦团队储备金额不足以填补资金漏洞时,会让你的本金受损。

美IRS更新Q5文件确认使用法币购买加密货币无需报告:根据美国国税局于2021年3月2日更新的加密货币常见问题解答(Q5),以法定货币进行的加密货币购买不受任何类型的美国国税局税务报告的约束。FAQ-Q5仅适用于法币购买的加密货币。如果使用另一种加密货币购买了一种加密货币,则必须在1040表格问题上勾选“是”。这也可能会触发应税事件。(福布斯)[2021/3/3 18:09:24]

Goose Finance SWAP 平台,挖矿产出平台币 EGG,早期为增加 TVL,稳定币挖矿和 LP 挖矿 APY 超高。当时项目组创新的采取挖矿费,除平台币 EGG 和 EGG LP 挖矿以外,所有 TOKEN 挖矿需缴纳本金 4% 的挖矿费(用于 EGG 回购燃烧等)。进场挖矿需要先亏损本金,此部分燃烧费会用于赋能平台代币,因此 EGG 价格在项目前期能够保持在一个较高的水平。

Goose Finance 推出两周后的 APR

各种土矿所产出的矿币(简称 A 币),土矿常见挖矿方式和 Goose Finance 一样,但不需要 4% 手续费。存稳定币或各种 TOKEN LP,挖取 A 币,也可以质押 A 币和质押 A 币 LP 挖矿 APY 超高。例如稳定币质押挖矿只有 30%APY,但质押 A 币或是质押 A 币 LP 挖矿能达到上千甚至上万的 APY,但所有挖矿产出都是 A 币。

Goose Finance 和土矿能够吸引人的关键在于其超高的 APY 回报,但风险如下:

项目代码存在漏洞或未设时间锁,项目组或黑客直接将所有钱都偷走,挖矿损失本金。

矿币没有被赋能,同时高产出,高抛压。一旦市场承接能力不足,币价快速下跌,伴随币价的快速下跌导致挖矿收益也直线下降,进入死亡螺旋,直至崩盘。

例如质押 A 币挖 APY10000% 的矿,挖三天后手中的币多了一倍,但经过 3 天的挖取,市场上产出的 token 已经达到了一倍之多,伴随于此的就是大量的抛售,以至于币价短时间内就可能下跌 80% 之多,此时你就属于被项目方给挖了矿。

Liquity 的 APY 来自稳定币挖矿和平台利润分红,质押 ETH 无需利息借出平台铸造的美元稳定币 LUSD。需要质押 LUSD 挖取 LQTY (Liquity 平台币),再通过质押 LQTY 可以获取 Liquity 协议手续费分红,两种 APY 结合能有将近 30% 的 APY。

产品风险:

当市场出现黑天鹅事件,LUSD 能否稳定的铆钉 usd 的价格。

用户质押的 ETH 大幅下跌后,没有及时交纳保证金被清算,也会出现损失。

去年十月 YFI 内机池的收益

存入 TOKEN,机池会自动执行设定的投资策略。通过各大 DeFi 项目的质押挖矿、提供流动性挖矿等方式赚取收益,同时机池会自动复投挖矿收益,将收益最大化。机池会收取 0.5% 本金和少部分投资收益作为平台执行策略的费用,像是区块链上的基金。存在风险:机池选择挖矿的 DeFi 项目存在问题,会导致本金损失。或机池本身代码出现问题导致本金损失。

2021 年 5 月 19 日 VENUS,BSC 的借贷龙头,有大户在凌晨恶意拉升平台币 XVS 价格,再通过 VENUS 存入 XVS 使用最高抵押率套取金库内大量的 BTC、ETH。随后 XVS 价格崩盘,借贷系统自动清算。但因为 XVS 的暴跌已经资不抵债,所以出现了一亿多美元的坏账,可能会导致将 BTC、ETH 质押在 VENUS 的挖矿用户无法兑付。这也是 5.19 市场暴跌原因之一。

经历 5.19 市场暴跌之后 Goose Finance 等土矿销声匿迹,而 Liquity、AAVE、ALPACA 等平台能够经受住暴跌(低抵押率借贷,只接受高流动性的资产借贷等原因经受住了这次考验),并能有稳定的使用者,因此提供流动性挖矿的存款者能够稳定的获得 APY。

在 DeFi 世界参与各种挖矿需要了解平台 APY 产出的基本逻辑,需要知道收入由哪个环节,由谁提供。Liquity、AAVE、ALPACA 这类平台因为有自身稳定的业务,始终有使用者,而你的 APY 基于安全审计公司对项目本身的安全性兜底,产自于平台利润和项目本身价值的正向赋能。当平台币的价格、流通能够保持正常水平,你所获得的分红(一般为平台币)才能保持在一个良好的价格。

而 Goose Finance 或其他土矿收益逻辑却与主流 DeFi 项目不同。平台币因初期流通少并且质押挖矿 APY 超高而暴涨,挖矿产出只有平台币,挖矿 APY 联动平台币价格。甚至还有 Goose 这类进场先收挖矿费,挖矿费用于回购燃烧平台币的方式来稳定 / 提升 TOKEN 价格。一旦没有新增用户,市场无法消化每天产出的平台币,那平台币价格就会暴跌,随之挖矿 APY 暴跌,同时挖矿人数减少 抛售平台币,TVL 也会随之暴跌,最终面临项目失败。

经历暴跌后链上高 APY 的挖矿项目减少许多,新增用户和用户活跃度也在降低,而且黑客事件的大量增加,使大家资金都会存在交易所 / 钱包或选择大型 DeFi 项目挖矿。

现阶段有很多公司或项目推出了固定利率产品,像 Coinbase,Compound 都推出了 APY 为 4% 的固定利率产品。我们期待在未来能够看到更多更加友好的固定利率产品,大资金在寻求资金安全性同时也在寻求更高的收益。

固定利率产品是低风险低收入的选择,流动性挖矿则是收益伴随着风险。

固定收益和流动性挖矿像是 DeFi 路口的一处分叉,一边是崎岖小路通往世外桃源;而另一边是平坦大道通往平凡都市。

在面临行业的低谷期时,固定收益会是大部分人保险的选择,但流动性挖矿也会受到部分风险性玩家的热爱。

随着行业的进步与发展,DeFi 选择越来越多样性,我们往往可以根据我们实际的风险偏好、资金体量、经济周期等来选择适合我们的挖矿平台。

之后我们会推出专门的文章针对固定收益的分析和 DeFi 挖矿针对性分析。

撰文:LD Capital Research

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。